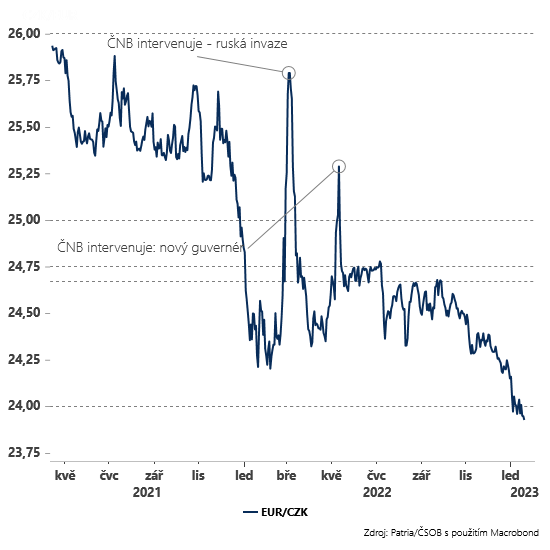

Ponechme nyní stranou otázku, zda skutečně dostatečně funguje úrokový a úvěrový kanál a zda jsou reálné sazby dostatečně vysoko na to, aby i v roce 2023 držely na uzdě úvěrovou aktivitu a domácí poptávku. Zajímavá je v dnešní době spíše otázka měnového kurzu, který se z problému (v letních měsících) stává pomalu pomocníkem centrální banky - samovolně zpevňuje a je na úrovních zhruba o 2,5 % silnější, než předpokládala poslední prognóza ČNB. I díky tomu dnes ČNB není zdaleka pod takovým tlakem (jako v létě), aby dál zvyšovala úrokové sazby, a pravděpodobně to potvrdí i nová únorová prognóza ČNB.

Koruna je silná zejména díky příznivějšímu globálnímu sentimentu - teplejší počasí, nižší globální tržní sazby a slabší dolar. To však neznamená, že nastavení domácích úrokových sazeb není podstatné. Je pravda, že krátkodobě skutečně “mnohem důležitějšími faktory pro vývoj kurzu bývají sentiment globálních finančních trhů (nástup pandemie, ruská invaze na Ukrajinu) nebo třeba očekávané změny úrokových sazeb amerického Fedu”. Kriticky důležité ovšem je, jak na tyto vnější šoky i překvapivé změny domácích fundamentů (například výrazné zhoršení běžného účtu v uplynulém roce) zareaguje domácí měnová politika. Pokud centrální banky v reakci zvýší domácí úrokové sazby, tak příznivější úrokový diferenciál (pozitivní rozpětí vůči EUR a USD) výrazně prodraží sázky zahraničních hráčů proti české měně. Na trhu tedy sazby na kurz působí, i když se jejich efekt na denní pohyby kurzu těžko měří a dokládá.

A při pohledu do roku 2023 je třeba si uvědomit, že ztenčování úrokového náskoku Česka vůči euru i dolaru může začít působit opačně - jako pozvánka pro sázkaře proti české měně. Sázky proti koruně by byly atraktivní zvlášť, pokud by na globálních trzích odezněla dnešní uvolněnější nálada… i pokud by se však znovu objevil talk proti koruně, ČNB by asi v dnešním složení raději koruně opět pomohla skrze stabilizační intervence než zvýšením úrokových sazeb.