Jedná se o zcela zásadní problém naší, a nejen naší země. Inflace je zásadním ničitelem hodnot a likvidátorem společenské koherence. Je velkým redistributorem. Vláda to možná ví, ale nemluví o tom – s námi, ani mezi sebou. Samo se to nevyřeší. A kdyby ano, pak za strašlivé náklady.

Veřejně probíhající spor o inflaci do značné míry zůstává sporem o to, zda jde u nás v současnosti o inflaci poptávkou či inflaci nákladovou (nebo nabídkovou), i když není zřejmé, zda si jsou všichni diskutující dobře vědomi toho, co tato slova – v celé jejich šíři – znamenají. Má to jeden relevantní subaspekt – poptávková implikuje „zavinění“ naší vlády a centrální banky, nabídková „viní“ paní Leyenovou za její Green Deal a Putina za jeho válku. Čili, není to abstraktní teoretický spor. Je to velmi konkrétní a má to praktické dopady.

V oblasti hospodářské politiky je spor o to, jak inflaci – zatím spíše jen její symptomy, a ještě ne příčiny – brzdit, a částečně i o to, jak a komu inflaci státem, což znamená daňovými poplatníky, kompenzovat. Soustředím se na první z těchto témat, neboť jeho výsledek do jisté míry předurčuje, jak budeme přistupovat k tomu druhému.

Naše inflace je ve své podstatě inflací „poptávkovou“

Dávno před tím, než se v posledních měsících slovo inflace stalo součástí každodenních diskusí na všech možných fórech – od rodinných večeří po televizní talkshows – jsem k tomu vyslovil zcela jednoznačné výroky (ref. 1), na kterých nemám co měnit. Argumentoval jsem, že je naše inflace ve své podstatě inflací „poptávkovou“ (i když s různými nákladovými inflačními impulsy). Tímto článkem chci tuto svou argumentaci podpořit a částečně doplnit.

Nikdy jsem neskrýval, že inflace není vykompenzovatelná. Její důsledky musíme nést. Inflací – a jejími nepříjemnými dopady na naše životy – si projít musíme. Inflace vždy vede k likvidaci v minulosti vytvořeného bohatství společnosti (ref. 2). Moje argumentace je podobná té, jakou nedávno prezentoval např. A. Macleod (ref. 3), když napsal, že příčinou inflace (ve Velké Británii, ale i u nás) „nejsou ani selhání dodavatelských řetězců, ani prezident Ruska, ale naše předcházející měnové excesy“ (str. 1). Dodávám, že i excesy rozpočtové.

Jádro naší domácí polemiky se rychle posouvá. Nejdříve bylo třeba ve vysoce zpolitizované debatě prosadit, že jde opravdu o inflaci, tedy o vážnou ekonomickou poruchu, a ne o zdražování. Někteří to rozlišit neumí, nebo možná nechtějí ani po roce nepřetržitého zvyšování cen (letošní červnový přírůstek inflace je již dvanáctý v řadě). Někteří si myslí, i když možná jen předstírají, že si myslí, že někdo svévolně zdražuje (a že by se mu to mělo „zatrhnout“). To je však zásadním uhýbáním před problémem, jehož ekonomická podstata je velmi závažná. „Zdražovat“ je možné, jen když je pro to vytvořen prostor, když už existuje inflační mezera. Když neexistuje, ceny – nemá-li ten který ekonomický subjekt sebevražedné úmysly – zvyšovat nelze. Bylo by to dobrovolné vytlačení se z trhu.

Inflace se daleko snadněji, i když i to léta trvá, vyvolá, než utlumí. Zbavit se jí – bez radikální měnové reformy – trvá léta. Mezitím dojde k obrovským ztrátám v bohatství společnosti a v životní úrovni – i kdybychom podle všech učebnicových pouček změnili veškerou politiku už dnes večer. Inflaci, resp. její dopady, není na úkor koho kompenzovat. Není nikdo třetí, jsme to vždy jen a jen my. Nechtěný redistribuční aspekt inflace byl v historii často impulsem k sociálním i politickým otřesům.

V ekonomické literatuře je inflace klasickým tématem po dlouhá staletí, je asi vůbec tématem nejčastějším. Vlády – stejně jako všichni předcházející králové a císařové – se často snažily utrácet více, než kolik jim jejich rozpočty dovolovaly. Vzniklé deficity rozpočtů financovaly tiskem peněz (dříve cestou znehodnocování plnohodnotných peněz). Je to bohatě diskutované téma. Nebudu připomínat své první publikované články o inflaci (již v roce 1966), nebudu opakovat kánonické věty standardní makroekonomie, i když „tam to všechno je“. Teď nejde ani o spor monetaristů s keynesiánci, i když i ten byl v podstatě o tomtéž. To by nás zavedlo strašně daleko.

Inflace je vždy a všude měnovým fenoménem

Větu Miltona Friedmana (Nobelova cena za ekonomii 1976), že je inflace vždy a všude měnovým (chcete-li peněžním) fenoménem, však za zcela zásadní (a proto nevynechatelnou) označit musím. Je to, pro nás ekonomy, taková naše „a přece se točí“. Friedman tím připomínal, že existuje kauzální vztah mezi množstvím peněz a cenovou hladinou. Slovo cenová hladina je klíčové. Vztah mezi množstvím peněz a jednotlivými cenami neexistuje.

Z Friedmanovy věty neplyne, že neexistují mimopeněžní, tedy nákladové inflační impulsy, které inflaci mohou dávat (a často dávají) nebezpečnou dynamiku a přispívají ke vzniku různých inflačních spirál, ale plyne z ní, že je charakter měnové politiky – její expanzivnost či restriktivnost – vždy a všude pro vznik (i ukončení) inflace naprosto rozhodující. Je-li měnová politika nikoli restriktivní, ale „akomodativní“, česky snad nejlépe „přizpůsobující se“, pak dříve či později k inflaci dojít musí (ref. 4).

To, co zde říkám, není nic inovativního. Jsou to – v ekonomii, nikoli v dnešním podivném světě relativizace pravdy, v němž je už téměř všechno dovoleno – elementární, učebnicové poučky. Naše jistá inovativnost se eventuálně může týkat až výkladu příčin oné „akomodativnosti“ měnové politiky v té které době. Tam je prostor pro příspěvek jednotlivých „normálních“ ekonomů, teoretické inovace dělají jen velikáni této vědy.

Dnes už samozřejmě není cílem měnové politiky „profinancovat plán“ jako to bylo za komunismu. Dnes je také méně často cílem profinancovat mzdové požadavky odborů, což bylo hlavním tématem diskusi o inflaci éry 60. až 80. let. (Že u nás v minulém desetiletí rostly mzdy více než produktivita práce, nebylo způsobeno nátlakovými akcemi odborů. Byl to neoprávněný pocit skoro všech, vládou počínaje, že si naši zaměstnanci zaslouží stejné mzdy jako v Německu a Rakousku. Proto se růstu mezd nikdo nebránil. Ani údajně pravicové politické strany.)

Dnes je cílem profinancovat Green Deal (Zelený úděl) a všechny další zelené ambice. Minimálně od vzniku společné evropské měny, eura, je neméně ničivým cílem profinancovat, jinak řečeno, nenechat padnout některé zadlužené evropské státy. Cílem zemí Západu určitě není profinancovat Putinovu válku (to je jenom nesmyslnou argumentací některých odpůrců pokračování dovozů ropy a plynu z Ruska). Profinancovat válku je a bude těžkým soustem pro Rusko. Sumy nezbytné k profinancování Ukrajiny, k jejímu udržení při životě, jsou jistě veliké, ale makroekonomiku Západu zatím nemění. Možná už začínají měnit makroekonomickou situaci některých příliš ochotných (willing) zemí.

Znovu opakuji, že mi jde o prezentaci standardního uvažování, které jsem se naučil už v 60. letech, kdy se o inflaci u nás sice mluvit nesmělo, ale o inflaci ve „zlém“ kapitalismu naštěstí ano (ref. 5). Od té doby se v teorii inflace jen „ladí“ detaily a hledají okrajové sub-argumenty. Svou roli v tom hrály vždy, a hrají i teď politické postoje a ideologie. Monetaristé základní teorii považují za mimo diskusi stojící samozřejmost, keynesiánci ji různě podmiňují a „komplikují“. Když dojde na vážnou debatu, i oni na to však kývnou (ref. 6).

V USA proběhl velký test existujících koncepcí inflace v první polovině 70. let. Tehdejší ekonomickou situaci předurčila rozsáhlá měnová expanze vyvolaná potřebou profinancovat vietnamskou válku (a Johnsonovu Great Society, na což se zapomíná), rozpadl se už dlouho neudržitelný bretton-woodský systém fixních měnových kursů, byla vyvolána ropná krize (a dnešku podobné skokové nárůsty cen ropy a benzinu), jednu stávku za druhou organizovaly silné odbory, které vyžadovaly růst mezd podle inflace (nebo nad ni). Pomocí zcela šokujícího růstu cen ropy a při pokračujícím mzdovém tlaku odborů došlo k posílení pozic stoupenců nákladové inflace (cost-push inflation oproti standardní demand-pull inflation) a zrodil se koncept stagflace. Kyvadlo v uvažování ekonomů se na jistou dobu zřetelně vychýlilo, ale pak se – poslušně – začalo vracet zpět. Ekonomická teorie opět začala vítězit nad konjukturálními postoji. O tom je k dispozici rozsáhlá literatura.

Z nedávných textů považuji za dostačující odkázat na cennou rekapitulaci tehdejších diskusí, kterou nabízí článek autorů Bordo a Levy v letošním čtvrtletníku Hoover Digest (ref. 7).

Akomodativní měnová politika

Argumentují zcela přesvědčivě, že ropné šoky v letech 1973 a 1979 k inflaci sice výrazně přispěly (a že vedly k velmi chabému výkonu americké ekonomiky v tomto období), ale dodávají klíčovou podmínku – „bez akomodativní měnové politiky by tyto negativní nabídkové šoky nevedly k vytvoření dlouhodobě trvající přebytečné poptávky, a tím ani k inflaci“ (str. 25). Kolikrát máme tuto větu opakovat, než bude i u nás pochopena?

Autoři se v rámci komparativní analýzy inflačních epizod posledního půlstoletí dostávají až k dnešku a americkou centrální banku, FED, kritizují za to, že „chybně vysvětluje dnešní inflaci nabídkovými omezeními“, že zcela ignoruje „příliš robustní agregátní poptávku“ a že „podceňuje vliv agregátních měnových impulsů“ (str. 29). Kritizují ji hlavně za to, že nedoceňuje vliv – v krizi 2008-2009 zrozeného – tzv. kvantitativního uvolňování a nulových, nebo dokonce záporných úrokových sazeb. Obojí bylo v měnovém arsenálu novinkou, obojí měnilo existující paradigma. Tato paradigmatická změna nás dovedla k dnešku.

Mohl bych citovat řadu dalších autorů používajících podobnou argumentaci, ale odkaz na tento text považuji za dostatečný. Aby argumentace tohoto typu mohla být ignorována, muselo by být empiricky dokázáno, že v USA, ale i v Evropě a u nás, byla tehdy vytvořená nadměrná poptávka již zlikvidována (ref. 8). To bohužel nelze. Jak říkají Bordo a Levy v úvodu svého článku – „i když je každá epizoda inflace jiná, všechny ke svému vzniku vyžadují určitou kombinaci měnových a fiskálních zásahů“ (str. 22).

U nás by muselo být dokázáno, že kombinací naší měnové politiky – mnoho let trvajících nulových úrokových sazeb a rychlého růstu nabídky peněz zejména v době tzv. kursového závazku (neboli umělého oslabení kursu české koruny, kdy ČNB nákupem eur „vytiskla“ přes dva biliony korun) a v době covidové, kdy navíc došlo k poklesu HDP – a politiky fiskální, s obřími deficity státního rozpočtu, nedošlo k vytvoření přebytečné agregátní poptávky. To se dokázat nedá.

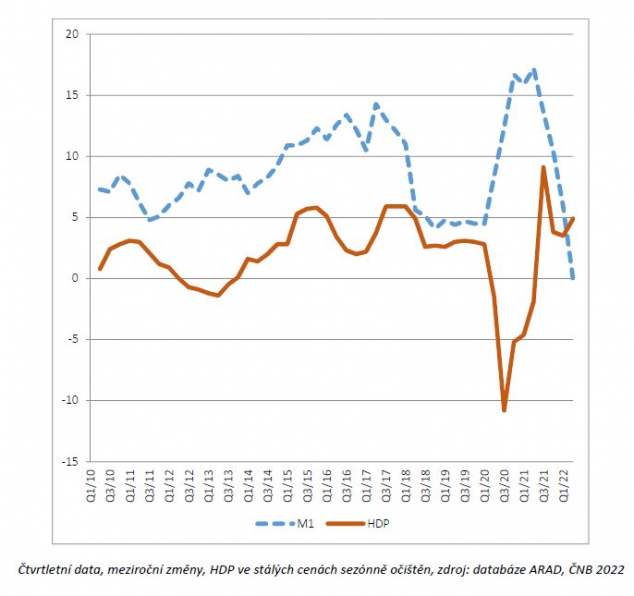

Argumenty nového guvernéra České národní banky Aleše Michla (v osobní korespondenci v polovině května 2022), že naše měnová politika už brzdí, neboli snižuje množství peněz v oběhu – jak dokazuje vývoj většiny měnových agregátů v posledních měsících – nestačí. Muselo by být dokázáno, že už byl vynulován i předcházející nadměrný růst množství peněz v oběhu, k němuž docházelo v průběhu prakticky celého minulého desetiletí (viz následující graf) – nejen v období „kursového závazku“ 2013-2017, ale i v období 2020-2021, kdy i při covidovém pádu ekonomiky rostly měnové agregáty více než desetiprocentním tempem (ref. 9).

Jak ukazuje graf, ekonomika rostla daleko pomaleji než množství peněz a v posledních letech dokonce klesala. (Ani dnes nejsme na úrovni předcovidové, nadměrné peníze tady však zůstávají.) Tam a tehdy vznikl náš „inflační potenciál“. Nákladové tlaky jen přispívají k výběru oborů a odvětví, kde ceny nejvíce vzrostou.

Měnový agregát M1 a HDP (roční míry růstu v %)

Rychlost oběhu peněz

Rychlost oběhu peněz, většinou označovaná symbolem V, je velmi komplikovanou ekonomickou veličinou. S ní stojí a padá sám koncept kvantitativní teorie peněz (nikoli identita kvantitativní rovnice směny). Je-li V vysoce nestabilní, s touto teorií se nedá pracovat. (Podobně se ale nedá pracovat s keynesiánskou teorií, není-li dostatečně konstantní mezní sklon ke spotřebě.)

Je evidentní, že rychlost oběhu peněz nějakou dobu, většinu druhé dekády 21. století – ve světě i u nás – klesala (ref. 10) a že činila součin M*V přijatelný, tedy i při růstu M nikoli k inflaci vedoucí. Jak vidíme dnes, může V kdykoli zrychlit, a pak musí dojít ke změně i na druhé straně kvantitativní rovnice směny P*Q (ceny krát vyrobený produkt). Přibývá-li nabídkových omezení a úzkých míst ekonomiky, dochází k poklesu nebo stagnaci Q. Při zvyšování V a snižování Q (nebo alespoň jejich temp růstu) by zabránění inflace vyžadovalo výrazný zásah do množství peněz v oběhu, do M. Může tento pokles u nás, při pokračujícím obřím deficitu státního rozpočtu, vůbec nastat? Nebude i nadále centrální banka – a díky její politice komerční banky – kupovat státní dluhopisy? Odváží se foukat proti větru?

Nikoli bez úmyslu zdůrazňuji roli množství peněz v oběhu, a tedy i roli centrálních bank v celém západním světě. Ty více než desetiletí v podstatě na boj s inflací zapomněly (protože bojovaly s deflací a protože si kladly jiné cíle než cenovou stabilitu), což se projevovalo tím, že „potichu“, bez velkých fanfár, nakupovaly státní dluhopisy, které vlády ve snaze bránit jakémukoli ekonomickému zpomalení masivně vydávaly. V souladu s předcházejícím textem musím dodat, že to od vlád byla zcela akomodativní fiskální politika. Přizpůsobovala se, uspokojovala politiky a jejich klientelu.

Centrální banky k této své politice využívaly faktu snížené rychlosti oběhu peněz, což vedlo k tomu, že se opožďoval tolik potřebný inflační signál, který by jim – a vládám s velkými rozpočtovými deficity – dostatečně srozumitelně naznačoval, že už s těmito deficity a jejich nákupy centrálními bankami musí přestat. Naše centrální banka to dělá, již rok trvající růst úrokových sazeb je jasné sdělení. Jak ale vidíme, ani dnešní nesporný inflační signál – i když je inflace v eurozóně zatím nižší než u nás – nezměnil zaslepenost Evropské centrální banky. Ta se pořád více bojí možného krachu některého ze zadlužených EU států než vzniku rozsáhlé recese, která – jak každý pozorný pozorovatel vidí – „ťuká na dveře“.

Musí dojít k rozsáhlé fiskální restrikci

Monetizované rozpočtové dárečky inflační potenciál zvyšovaly řadu let. Ten proto v naší realitě existuje již delší dobu. Jeho rozsah se špatně odhaduje. V každém případě je ale jasné, že pro zastavení inflace musí dojít k rozsáhlé fiskální, rozpočtové restrikci. V zajímavém článku (ref. 11) v časopise Bankovnictví argumentují zcela identicky Mandel a Dvořák, že „zkrocení deficitů státního rozpočtu hraje v boji s inflací klíčovou roli“ (str. 40).

Významný americký ekonom John Cochrane (ref. 12) přirovnal souhru měnové a fiskální politiky k fungování automobilu: „fiskální politika je plynovým pedálem, měnová politika zajišťuje množství pohonných hmot“ (str. 18). Souhra těchto dvou politik pak vytváří nebo eventuálně brzdí inflaci. Motor se rychle, bez absolutní přestavby automobilu, změnit nedá. (Je zajímavé, že se v dnešní glose na Cochrana odvolává i guvernér Michl. Jeho krátký článek se jmenuje „Klíč ke snížení inflace“ (ref. 13). Já s jeho výzvami vůči vládě více než souhlasím, ale ještě mocnější klíč než vláda má v ruce Michlova centrální banka.)

Cochrane a stejně tak všichni další mainstreamoví ekonomové nikoli náhodou nemluví o nabídkových nebo nákladových impulsech, což neznamená, že je nevidí. Stejně tak je vidíme i my, kteří přesto polemizujeme s konceptem nákladové inflace. Naplněná nádrž benzínem a dostatečně nezodpovědný řidič s nohou na plynu žádný růst nákladů k vyvolání a prodlužování inflace nepotřebují. Nebo ještě jinak – nadměrné nákladové tlaky a růst cen vstupů všeho druhu by nemohly existovat, kdyby se dříve nešlapalo na plyn a kdyby nádrž nebyla nepřetržitě doplňována. Bude-li nádrž doplňována pořád, inflace zastavena být nemůže. (Podotýkám, že jsem si vědom toho, že je u nás základním problémem ohromná přebytečná likvidita komerčních bank, zatím nikoli přímé úvěrování státu centrální bankou.)

Poučení z toho je jasné. Akcelerátor v rukou vlády (plynový pedál) musí přestat vytvářet obří rozpočtové deficity a „měnová nádrž“ nesmí být příliš akomodativně doplňována. Je to banální. Náš ministr financí chce ale „na věčné časy“, na pro něho představitelnou budoucnost, kterou je mandát této vlády, roční rozpočtové deficity kolem 300 mld. korun. Jak se zachová pozměněná bankovní rada ČNB? Přestane zvyšovat úrokové sazby? Určitě ví, že inflaci manipulací s korunou (s využitím nahromaděných devizových rezerv) nevyřešíme. Jak říkají Mandel a Dvořák, „kritika politiky zvyšování úrokových sazeb může být zcela účelová ze strany představitelů vlád, které potřebují levné financování státního dluhu“ (viz 10, str. 40).

Neměli bychom se ale vrátit k dalšímu Friedmanovu zásadnímu doporučení? Neměli bychom přijmout za dlouhodobý cíl měnové politiky úsilí o konstantní růst nabídky peněz? Bez ohledu na to, co dělá vláda?

Appendix

Když jsem končil psaní tohoto textu, který záměrně nechal stranou diskusi potřeby zvyšujícími se úrokovými sazbami brzdit inflaci, dostal jsem do ruky v Mladé frontě Dnes (11. 7. 2022, str. 8) uveřejněný krátký text guvernéra Michla, v němž vyjadřoval své pocity ze semináře v Poslanecké sněmovně (z něhož jsem výše citoval vystoupení S. Janáčkové). Aleš Michl rekapituloval – nevím, jestli přesně nebo nepřesně – vystoupení prof. Mandela z pražské VŠE. Ten – profesorsky, příliš neutralisticky – uváděl, kdy zvýšené úrokové sazby snižují a kdy zvyšují inflaci. Text guvernéra Michla byl jen jistou glosou, v tomtéž stylu zůstanu i já.

Zdálo se mi to nepřesvědčivé, resp. zcela prázdné. Také až příliš „vyvážené“. Aby to bylo nenapadnutelné. Inflaci snižují – podle Mandela a Michla – vyšší úrokové sazby, když

- se zvýší preference úspor před spotřebou (což je argumentace v kruhu),

- dojde k poklesu poptávky po spotřebních úvěrech,

- bude méně podnikových bankovních úvěrů (snad bankovních úvěrů podnikům?),

- vyšší dluhová služba domácností povede k poklesu spotřeby (dluhová služba domácností je pro mne zcela nový pojem),

- dojde k poklesu inflačních očekávání, atd.

To jsou banální teze, z těchto důvodů centrální banky úrokové sazby zvyšují. Naproti tomu zvýšení úrokových sazeb údajně zvýší inflaci, když

- „dojde k poklesu investic, a tím ke snížení agregátní nabídky“. Neplete si pan profesor dvě strany téže mince? Pokles investic přece bude primárně znamenat snížení agregátní poptávky a s agregátní nabídkou to udělá něco, až když by kapacitotvorný efekt zastavených investic někdy v budoucnu chyběl na nabídkové straně. To je za x let. Je to příspěvek ke zvýšení dnešní inflace?

- zvýší to inflaci, když „pokles investic povede ke ztrátě mezinárodní konkurenceschopnosti“? Není to opět prolínání úplně odlišných časových dimenzí? Mezinárodní konkurenceschopnost je v krátkém a středním období konstantní. Můžeme ji ovlivnit pohybem měnového kursu, ale o tom tento argument není;

- zvýší zvýšení úrokových sazeb inflaci, protože „zvýšení úrokových příjmů domácností zvýší spotřebu“? Je zvýšení příjmů z úroků tak velkou hodnotou, aby došlo k měřitelnému posunu spotřeby? V učebnicové makroekonomii možná ano;

- zvýší zvýšené úrokové sazby inflaci tím, že se „zvýší dluhová služba státního rozpočtu“? Nároky na obsluhu státního dluhu se zvýšením úrokových sazeb jistě zvýší, ale povede to ke zvýšení rozpočtových výdajů, a tím nutně k inflaci, nebo – ceteris paribus – jen k jiným prioritám na výdajové stránce státního rozpočtu? A musí to nutně vést „k monetizaci státního dluhu bankovním sektorem“?

To všechno chce Aleš Michl „zvažovat a diskutovat“. Vypadá to spíše jako hledání scientistně znějících argumentů proti zvyšování úrokových sazeb Rusnokovou bankovní radou. A vypadá to jako pokus potěšit prezidenta Zemana.

Necitoval jsem argument, že zvyšování úrokových sazeb vyvolá „jejich promítání do cen“. Samo o sobě nikoli. Bude to platit jen tehdy, pokud bude nadměrná agregátní poptávka přetrvávat a pokud budou mít firmy pro zvyšování cen prostor. Ale inflacitvorný faktor to není.

Reference

- V řadě článků, ale systematičtěji v knížce „Návrat inflace – kluzká cesta bezstarostného zadlužování“, IVK, Praha, leden, 2022. Věnoval jsem se v ní i širším souvislostem našeho dnešního inflačního problému, jeho společenskému kontextu, jeho souvislosti s „duchem doby“.

- Naše kolegyně Stanislava Janáčková vystoupila dne 28. 6. 2022 na semináři o inflaci v Poslanecké sněmovně s projevem s názvem „Inflaci má vláda brzdit, ne kompenzovat“. I ona dobře ví, že je hlavně třeba „zkrotit poptávku“.

- Macleod, A., Failing states and strangled economies, Goldmoney, 8. července, 2022.

- Nepleťme si inflaci s jakýmkoli jednorázovým růstem cen. I řada kultivovaných ekonomů, i když daleko více ekonomů nekultivovaných, mluví o našem velmi nepříjemném, i když jednorázovém vzestupu cen na počátku 90. let jako o inflaci, což považuji – a dlouhodobě se pokouším vysvětlovat – za naprostý omyl. Porovnávat pohyb cen v roce 1991 s inflací roku 2022 je bezcenné a zavádějící. Za komunismu jsme díky jeho naprosto akomodativní měnové politice inflaci, ekonomickou nerovnováhu, nemohli nemít, ale ceny byly po celá desetiletí drženy bez jakýchkoli výrazných změn (což samozřejmě neznamená, že byly konstantní). Cílem měnové politiky bylo – zcela akomodativně – profinancovat pětiletý, roční, i jakýkoli jiný plán. Cenovou liberalizací dne 1. 1. 1991 byla tato, tzv. potlačená inflace (repressed inflation) přeměněna v inflaci „otevřenou“. Ceny se – nejprve jednorázovým skokem, a potom pomalejším hledáním své rovnovážné úrovně – posouvaly tam, kde by byly být měly, kdyby nebyly manipulovány („potlačovány“) komunistickými plánovači. Je smutné, že někteří profesoři z New Yorku i dnes porovnávají cenový pohyb let 1991 a 2022 a kroutí hlavou nad tím, co jsme to tenkrát provedli. Je to porovnávání hrušek s jablky. A hlavně, je to porovnávání zavádějící.

- V Neue Zürcher Zeitung v roce 1967 napsal Gerhard Schwarz, že jsem o inflaci za socialismu – jako člověk žijící v komunistické zemi – promluvil jako první. Nevím, asi byli i jiní. Teorie „potlačené“ inflace tehdy existovala, i když jen na západ od nás.

- Nejsem si jist, zda na to kývnou zcela ideologičtí stoupenci tzv. New Monetary Theory, ale mám pocit, že není důvod jejich doktrínu brát zcela vážně. Nestojí to za to. V éře cancel culture, do které to patří, je však už asi možné všechno. Kniha Stephanie Kelton „The Deficit Myth“ z roku 2020 se vymyká mému chápání.

- Bordo, M. D., Levy, M. D., Treacherous Times, Hoover Digest, jaro, 2022.

- Evropská centrální banka (založená v roce 1999) zvýšila svou bilanční sumu z 1 bilionu eur v roce 1999 na dva biliony v roce 2015. Dnes je to 8,8 bilionů. Není náhodou, že tak vysoká míra inflace jako dnes, byla v Německu naposledy v roce 1973, čili před půlstoletím.

- V osobní korespondenci mne Karel Dyba upozornil na trochu jiná data o vývoji měnové báze podle metodiky Mezinárodního měnového fondu, které naznačují, že množství peněz rostlo rychleji než při jeho konvenčním měření.

- Ve své výše citované knize jsem kladl otázky, zda měříme dobře rychlost oběhu peněz, zda dobře definujeme P, cenovou hladinu, zda je adekvátní definovat Q jako běžný produkt, zda by nebylo lepší vrátit se k symbolu T, transakce, neboť peníze utíkaly do transakcí mimo HDP a to zkreslovalo výpočet V.

- Mandel, M., Dvořák, P., Současná globální inflace – případ sui generis?, Bankovnictví, č. 1, 2022.

- Jeho rozsáhlejší text byl shrnut v článku „How Inflation Is Reborn“, Hoover Digest, jaro, 2022.

- Michl, A., Klíč ke snížení inflace, Mladá fronta Dnes, 18. 7. 2022.

![[title] [title]](https://www.prvnizpravy.cz/repository/profily/_antialias_44126100-a251-102c-b869-003048330e04_84b995958d94e124fc1936bf1c0f10b5.jpg)

![[title] [title]](https://www.prvnizpravy.cz/repository/profily/_antialias_88a0ea95-9ea5-11eb-b4e3-003048df98d0_8e540a647b0ea90d4bebbf3a187fd24e.jpg)